|

前天无马哥关于现金贷的文章,有近千位财迷热情点赞,创下了无马公众号史上迄今最高的点赞率。 这主要说明一个问题:虽然无马哥一再说了,本次现金贷整治对P2P投资安全影响有限,不少小伙伴还是心有不安嘛。 那还能咋办,再来支一招呗。 说好了,要是看完这篇还不放心捏,俺觉得你现在最需要的不是理财赚钱,而是一个会安慰人的异性朋友! 系不系? OK,先说下要点吧:如果你对现金贷傻傻分不清,又莫名其妙地担心的话,一个简单的办法,就是去投明确不是现金贷的平台项目。 由于现金贷本身也是小额、无抵押的信用贷款,跟如今很多合规的小额分散、合规的P2P信用贷“长得很像”(比如人人贷、拍拍贷等),听不专业的媒体瞎传后,脑子就乱了。(这类靠谱的平台无马哥还是一直推荐投的,见上篇文章清单) 但是,如果是有抵押资产的项目,那肯定不是最近这种整治的现金贷了,分散资金投资这类非现金贷项目,你可能会会更安心些。 非现金贷的资产有多个种类,每类资产中,往往都有些平台深耕细作,相对小而专。那些规模靠前、业务合规的平台,相对就会比较安全些——当然,收益率可能也略低些。 无马哥今天就给大家介绍几种值得配置的资产类型,及其代表性平台。

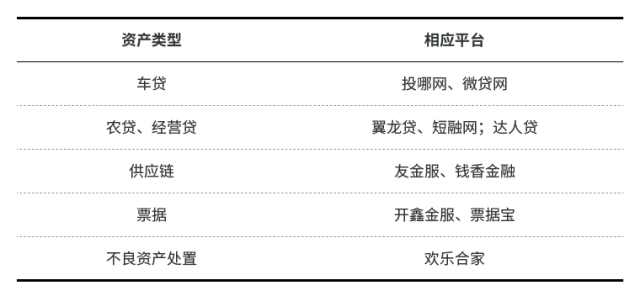

1、车抵贷 这类资产已经成为P2P整治后一类主流的资产类型,无马哥之前也常介绍,总体上是一类优质资产。 车抵贷是抵押或者质押车辆的借款,一般来说,相比无业人员都能贷出几千的现金贷,有车一族收入较高,起码在还款能力上更有保障,因此风险是比较低的。 这类平台正规的,都要有门店才能开展业务。一方面车子起到一定的辅助授信和资产保全作用,同时还需要对借款人本身进行风险审核。 2、农贷、经营贷 农贷是针对农户、农贸经营人群的贷款,往往以家庭为单位考察征信和负债情况。由于农村借贷的征信空白,这类业务都要靠信贷人员实地去考察和面签,好的平台风险是相对可控的。 经营贷也类似,针对对象是小微企业主,在风控上主要通过信贷人员实地接触,判断借款人的还款意愿和还款能力。这类借款需要控制不要超出网贷新规100万的借款额度。 这类资产的优势是欺诈风险低,不过成本比较高。以网贷领域来看,走这样模式的平台确实也不多。 3、小微供应链 供应链金融,主要是指围绕核心大型企业的应收账款作为担保,借款主体一般是大企业的供应商。由于网贷的借款限额,这里一般是小微的供应商。还有一类做法,是以某一特定行业的小微企业群体为借款对象,比如黄金珠宝首饰店等。 第一类,很大程度上是以核心企业的信用为担保;第二类,则主要是锁定了借款人的经营目的,并通过自建供应链来监督上下游交易。做得好的话,风险也是相对可控的。 4、票据、银行不良资产处置 在网贷中,有专门从事票据资产和银行不良资产处置等金融类资产的平台。 对接这两类资产端的,有较高的行业门槛,比如相关的银行业务经验、人脉资源等,因此也比较地方化,不想信用贷一样容易扩到全国范围。 票据的实际借款对象往往是中大型企业,借款资金量较大。网贷新规的限额规定,制约了这块业务的发展,今年以来已有部分平台转型。 另外一类收益相对较高的,是对接银行不良资产的平台。这类资产往往是打包形式,以很低的折扣从银行收购,并且处置之后有较大的利润空间,因此投资收益也较高。 总体来看,这两类资产的风险都不算高,算是比较优质的;这类业务的领头羊平台,是有挺好投资价值的。 对这几类非现金贷资产类型,无马哥分别梳理了几个相应有代表性的平台,供大家参考。其中这里大部分平台,无马哥之前多次介绍过;但也有个别平台,因为行业本身比较细分,所以名气不大,大家可以综合参考一下,结合自身风险偏好再来决定投不投。

特色资产平台举例,清单只供参考,不作背书。 好啦,今天的介绍就到这,大家还对哪类资产比较感兴趣或者有信心,也欢迎留言分享! 【免责声明】 凡本站未注明来源为投资观察界:www.tzgcjie.com的所有作品,均转载、编译或摘编自其它媒体,转载、编译或摘编的目的在于传递更多信息,并不代表本站赞同其观点和对其真实性负责。其他媒体、网站或个人转载使用时必须保留本站注明的文章来源,并自负法律责任。 如您不希望作品出现在本站,可联系我们要求撤下您的作品。联系邮箱:xinxifankuui@163.com

|

手机版

手机版