|

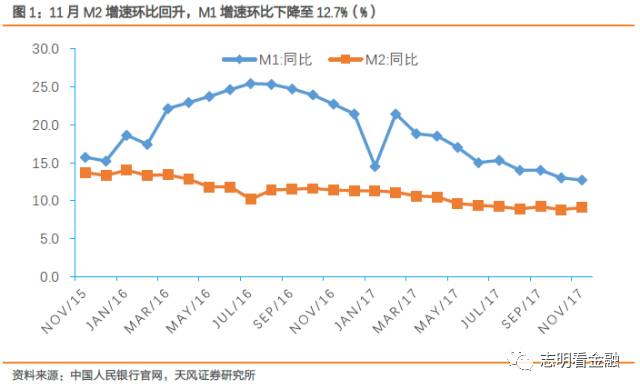

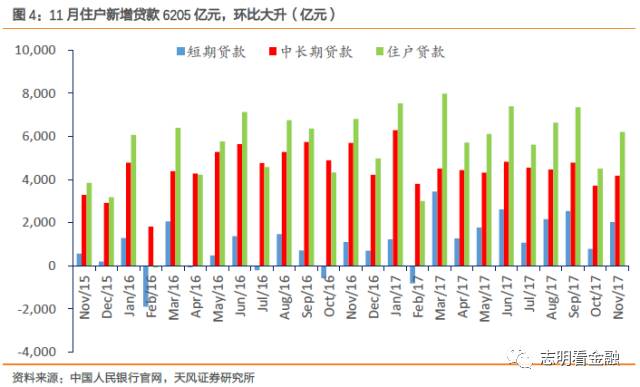

新增信贷超预期,主因企业中长贷同比大幅多增 12月11日,央行公布2017年11月金融数据,其中金融机构新增人民币贷款1.12万亿,同比多增3200余亿,环比多增4500余亿;当月新增社会融资规模1.6万亿,环比多增约5600亿,同比少增逾2300亿;人民币存款新增15681亿,同比多增8800余亿,环比多增5100亿元;11月M2同比增速为9.1%,较上月回升0.3个百分点,M1增速持续回落至12.7%。 一、新增信贷超预期,主因企业中长贷同比大幅多增。 11月金融机构新增贷款1.12万亿,同比多增逾3200亿。居民部门中,中长贷新增4178亿,环比小幅反弹但仍为年内较低水平,同比少增1500亿;但居民短贷同比多增924亿,整体新增居民贷款同比有所减少。企业中长贷新增4275亿,同比多增达2257亿,考虑到10-11月地方政府债券发行情况较去年略有下降,11月企业中长贷实际增量仍大幅高于去年同期;票据融资新增385亿,同比多增近1400亿。综合来看,11月信贷高增主因企业中长贷同比大幅多增,同时票据融资也同比显著多增,显示表外融资渠道的持续收紧正持续将企业融资需求挤出至银行表内,在企业和地方政府融资平台去杠杆、总体表外融资增速下降的背景下,预计信贷高增局面仍将持续。

二、新增社融同比少增,表外融资持续收缩、企业债券融资困难。 11月新增社融1.6万亿,同比少增逾2300亿。其中,银行表外口径的委托贷款、信托贷款分别新增280亿、1434亿,分别同比少增1714亿和191亿,未贴现汇票新增15亿,同比少增1156亿,社融表外融资口径整体少增3000亿;同时企业债券融资新增仅716亿,同比少增3143亿。表外融资持续收缩、企业债券融资困难,抵消了人民币存款高增(新增1.14万亿,同比多增近3000亿)的影响,导致信贷高增、社融同比少增同时出现。预计去杠杆压力下广义表外融资增速仍将持续下行,未纳入社融口径的券商资管、基金子公司融资面临的下滑压力较信托贷款更大,信贷高增但企业整体融资环境仍然偏紧。

三、居民企业新增存款同比仍降、非银存款大幅增加,M2增速回升至9.1%。 11月M2同比回升至9.1%,环比回升0.3个百分点,M1增速持续回落至12.7%。M2增速回升主因非银存款大幅增加,11月新增4372亿,同比多增达7676亿;而M1增速的回落则源于居民企业存款增量较少,以及财政存款同比少减,11月居民、企业分别新增存款1455亿、7181亿,同比分别少增1816亿、1175亿,同时财政存款减少378亿,同比少减近2500亿。企业新增存款较少佐证广义口径融资增速的持续下行,预计去杠杆的大环境下,未来企业整体融资难度仍然较大,企业存款增速仍将低位徘徊。

四、企业存款少增、社融增速持续回落均显示企业整体融资环境趋紧,表外融资渠道监管严格,预计非标转信贷仍将持续,信贷与社融、M2增速分化仍将延续。 下半年以来企业存款少增持续显示包含广义表外融资的整体融资环境偏紧,同时社融增速回落显示企业债券融资困难,进一步加剧整体融资环境的紧张。展望18年,企业和地方政府融资平台仍将进一步去杠杆,资管新规的政策方向显示表外融资渠道仍将进一步收缩,部分企业融资需求将被动挤入银行表内信贷,且随着18年地方政府债务置换量的进一步减少,信贷大概率仍将高增,但在此背景下信贷高增已不能显示企业所面临的整体偏紧的信用环境,信贷高增与M2增速低位徘徊仍将持续同时出现。 我们测算的包含所有表外非标的广义社融增速已经出现明显回落,同时考虑到对现金贷、P2P等的清理整顿,实体经济融资受限明显,这也加大了明年经济增速回落的概率。随着监管政策的逐步落地,明年债市有望回归基本面。 延伸阅读—— 11月超预期的信贷数据背后 作为信贷预测领军团队,我们不仅新增贷款规模预测之准确性经得起考验,对于信贷结构的预测也是领先的。10月新增贷款6632亿元,与我们7500亿之预测相差千亿以内。年初以来,每个月份信贷预测与实际均相差千亿以内,在此不再列举。不过,11月预测新增贷款1万亿,与实际相差了1200亿。 12月初,我们发布报告指出,11月信贷将大超预期。我们认为,信贷数据是一系列因素之结果,并非单纯是信贷需求旺盛之表现。有时候信贷数据差不代表需求不好,可能是受制于额度;有时候,信贷数据好,也不代表信贷需求有多么旺盛。 总体而言,我们认为当前信贷需求相对平稳,相比上半年信贷需求有略微走弱。政策性银行信贷强劲投放(体现在企业中长期贷款)及双11带动信用卡贷款大增(11月住户短期贷款新增2000亿)带动了11月信贷数据大超预期。 剔除政策性银行信贷投放影响,商业银行企业贷款增量较一般;房贷需求有所走弱,但总体还行,表现在积压的未放款的房贷规模在下降。 事件 央行12月11日下午公布了11月份信贷及社融情况。11月份RMB贷款+1.12万亿元,社融+1.6万亿元,M2 YoY +9.1%,M1 YoY +12.7%。

点评 1. 11月新增贷款为何大超预期? 11月新增贷款1.12万亿(10月6632亿,16年同期7946亿),同比与环比均大增,大超预期。前11月新增贷款达12.94万亿,已超去年全年。

我们认为,信贷数据是一系列因素之结果,并非单纯是信贷需求旺盛之表现。11月信贷大超预期原因主要有:1)央行11月PSL净增468亿,政策行发债环比大增,政策性银行信贷投放强劲带动企业信贷(主要体现在企业中长期贷款)走强,投向基建、棚改、三农等领域;2)双11活动带动信用卡贷款强劲增长,带来住户短期贷款大增;3)房贷仍有积压,增量主要取决于房贷额度,11月住户中长期新增贷款环比明显回升。

2. 信贷结构以住户为主,企业信贷需求平稳 11月住户贷款新增6205亿元,占比新增贷款比例达55.4%。其中,住户短期贷款新增2028亿元,环比多增,住户消费贷款需求较好,双11活动带动信用卡贷款强劲增加;住户中长期贷款新增4178亿元,环比回升。

11月企业贷款新增5526亿,环比大降,企业信贷需求平稳。其中,企业中长期+4275亿,占比较高。单就数据而言,企业信贷需求看起来旺盛。不过,剔除政策性银行信贷投放(主要体现在企业中长期贷款)的话,商业银行企业新增贷款不高,企业信贷需求平稳。

3. 11月社融表外融资环比回暖,M2增速环比回升 11月社融1.6万亿,环比大增但同比仍回落。11月份企业债券净融资716亿元,直接融资+2040亿元;对实体经济贷款+1.16万亿。由于贷款同比大增带来M2派生较多,11月末M2增速环比回升至9.1%。

11月委托贷款+280亿,信托贷款+1434亿,未贴现银承+15亿;表外融资+1729亿元,环比回暖,预计与资管新规(征求意见稿)出来后部分银行理财抢投“非标”有关。

【免责声明】 凡本站未注明来源为投资观察界:www.tzgcjie.com的所有作品,均转载、编译或摘编自其它媒体,转载、编译或摘编的目的在于传递更多信息,并不代表本站赞同其观点和对其真实性负责。其他媒体、网站或个人转载使用时必须保留本站注明的文章来源,并自负法律责任。 如您不希望作品出现在本站,可联系我们要求撤下您的作品。联系邮箱:xinxifankuui@163.com

|

手机版

手机版